Ensemble, les trois nouvelles mines représentent un investissement initial de 1,5 milliard de dollars canadiens au cours des deux prochaines années et des centaines de nouveaux emplois.

Mine Premier – faible volume et haute teneur

La première des trois nouvelles mines d’or à entrer en production sera la mine d’or souterraine Premier près de Stewart, en Colombie-Britannique Ascot Resources vise à couler le premier or d’ici le premier trimestre de 2024. Le coût en capital du projet est de 300 millions de dollars canadiens et une grande partie des nouveaux ouvrages sont déjà construits ou en voie d’achèvement.

La mine est située sur les terres visées par un traité Nisga’a. Un accord avec les Nisga’a fournit à la Première nation des paiements en espèces, de la formation, des emplois et des opportunités d’affaires. Sprott Streaming aide à financer la mine avec un accord de streaming d’or et d’argent de 110 millions de dollars.

La mine d’or Premier est exploitée depuis le début des années 1900, plus récemment en tant qu’exploitation à ciel ouvert jusqu’à la fin des années 1990, de sorte qu’une grande partie de l’infrastructure nécessaire à l’exploitation d’une mine est en place.

« Nous avons beaucoup d’avantages d’infrastructure stratégique qu’un site vierge n’a pas », a déclaré le PDG d’Ascot, Derek White. « C’est pourquoi nous pouvons aller beaucoup plus vite. Nous bénéficions de toutes les infrastructures historiques.

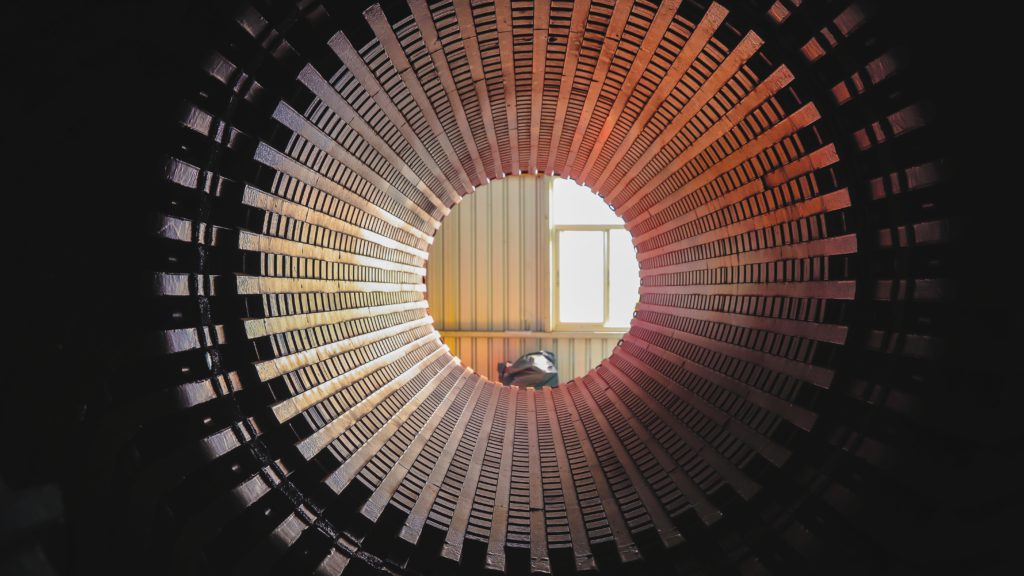

Ascot a conçu une approche en étoile, avec une usine centrale à proximité du site minier historique de Premier et quatre gisements distincts, tous à exploiter sous terre. Le gisement le plus éloigné est à 44 kilomètres par la route.

Étant donné qu’une grande partie de l’infrastructure est déjà en place, la majeure partie de l’investissement en capital a été consacrée à la remise à neuf de l’usine, d’un bassin de résidus et d’un système de traitement de l’eau.

« En 2023, les grandes choses pour nous sont de mettre en place une nouvelle usine de traitement de l’eau à la pointe de la technologie », a déclaré White.

Ascot s’attend à ce que la mine produise 150 000 onces par an, avec des teneurs moyennes de 7,5 grammes d’or par tonne. Pour mettre cela en contexte, la production annuelle moyenne de Blackwater serait d’un peu moins de 400 000 onces par an avec des teneurs en or de 0,75 gramme par tonne.

« Ce sont des gisements souterrains à haute teneur », a déclaré White. « Si petit volume, qualité supérieure. »

Ascot passera à environ 200 travailleurs cet été. Une fois en exploitation, la mine emploiera de 230 à 250 mineurs. Alors que certains des mineurs peuvent vivre dans un camp sur le site, d’autres peuvent finir par vivre à Stewart, en Colombie-Britannique, a déclaré White.

Blackwater Gold – propriété locale et faible émission de carbone

Avec un coût en capital initial de 645 millions de dollars canadiens – et jusqu’à 1,4 milliard de dollars canadiens au total sur une durée de vie de 22 ans – la mine d’or à ciel ouvert Blackwater d’Artemis Gold au sud de Vanderhoof sera la plus grande nouvelle mine construite dans la région en plus d’une décennie . De plus, il appartient en grande partie à des intérêts locaux, 41 % des propriétaires étant membres du conseil d’administration ou de la direction, y compris le promoteur vancouvérois Ryan Beedie, qui est administrateur et actionnaire principal.

« Nous vivons ici », a déclaré Steven Dean, PDG d’Artemis Gold. « C’est notre maison et nos décisions sont prises ici à Vancouver, et non à Toronto ou à un autre siège social à l’extérieur de la province ou même à l’extérieur du pays. »

Le projet Blackwater a reçu le feu vert la semaine dernière avec la délivrance d’un permis en vertu de la Loi sur les mines. La construction des premiers travaux a déjà commencé.

« Nous sommes déjà bien avancés dans la construction », a déclaré Dean.

Le projet Blackwater créera 500 emplois au cours d’une période de construction de 18 mois, avec une production prévue plus tard dans la seconde moitié de 2024. Il emploiera 300 mineurs dans la première phase d’exploitation et jusqu’à 450 dans les phases d’expansion ultérieures. Le projet se développera par phases, les extensions étant axées sur la transformation, à partir de six millions de tonnes par an dans la phase 1, 12 millions de tonnes dans la phase 2 et 20 millions de tonnes dans la phase 3.

La mine sera située dans une région de la Colombie-Britannique, au sud de Prince George, qui a été durement touchée ces dernières années par la fermeture de scieries et d’usines de pâte à papier. Elle apportera donc une injection bienvenue d’emplois et de recettes fiscales.

« Les Britanno-Colombiens bénéficieront des centaines de nouveaux emplois de cette nouvelle mine, avec sa construction et plusieurs décennies d’exploitation », a déclaré Josie Osborne, ministre de l’Énergie, des Mines et de l’Innovation à faibles émissions de carbone.

« Nous espérons être en mesure de soutenir l’emploi et le réemploi de certaines de ces personnes dans le secteur forestier, peut-être avec un peu de recyclage dans notre secteur », a déclaré Dean. « Qu’il s’agisse d’opérateurs, de chauffeurs de camion, de personnel d’entretien dans l’usine, il existe des compétences communes entre les deux industries. »

Wheaton Precious Metals jalonne le projet avec un accord de streaming de 141 millions de dollars.

« Nous pensons qu’il s’agit d’un actif solide qui a un certain potentiel de hausse, même au-delà de ce qu’ils ont identifié jusqu’à présent », a déclaré le PDG de Wheaton, Randy Smallwood. « Cela ressemble à un très bon atout qui nous rapportera beaucoup d’or et d’argent. C’est une équipe solide qui a eu beaucoup de succès dans la construction d’autres exploitations et d’autres mines dans le monde.

Une étude d’impact économique réalisée par KPMG estime que la mine apportera 13 milliards de dollars canadiens à l’économie de la Colombie-Britannique au cours de ses 22 années de vie, dont 2,3 milliards de dollars canadiens en revenus provinciaux.

Le Blackwater aura un profil d’émissions de carbone maigre. Son usine de traitement sera entièrement électrique, et donc zéro émission, et l’entreprise a un accord avec Caterpillar dans lequel les camions de transport de la mine peuvent passer à l’entièrement électrique en 2029.

« Nous avons un accord selon lequel nous serons l’un des premiers à recevoir ces équipements », a déclaré Dean.

Cariboo Gold – redonner vie à Barkerville

Développement Osisko a pour projet de redonner vie à la région aurifère historique de Barkerville. La société avait prévu d’avoir une nouvelle mine en exploitation l’année dernière, mais elle a été retardée, et la société vise maintenant à couler le premier or en 2024.

Le projet a un coût en capital total de près de 600 millions de dollars canadiens – 137 millions de dollars canadiens pour la première phase et 451 millions de dollars pour l’expansion. En janvier, Osisko a publié une nouvelle étude de faisabilité qui estime que la mine produira en moyenne 163 695 onces d’or par an sur une période de 12 ans, avec des teneurs en or de 3,72 à 4,43 grammes par tonne.

« Cette étude de faisabilité démontre que le projet Cariboo Gold sera une mine d’or à grande échelle, à long terme et rentable », a déclaré Sean Roosen, chef de la direction d’Osisko Development. « Il produira également d’importantes quantités d’or au cours de ses premières années à un coût en capital inférieur à 140 millions de dollars canadiens. »

(Cet article a été publié pour la première fois dans Business in Vancouver )

Source : mining.com