Pendant des décennies, Anil Agarwal a cultivé une réputation comme l’un des grands survivants de l’Inde. Commençant comme marchand de ferraille, le magnat milliardaire a construit un conglomérat minier pour rivaliser avec n’importe quel autre, en surmontant les problèmes de liquidités, les frictions gouvernementales et les différends avec les peuples autochtones au sujet des plans d’expansion.

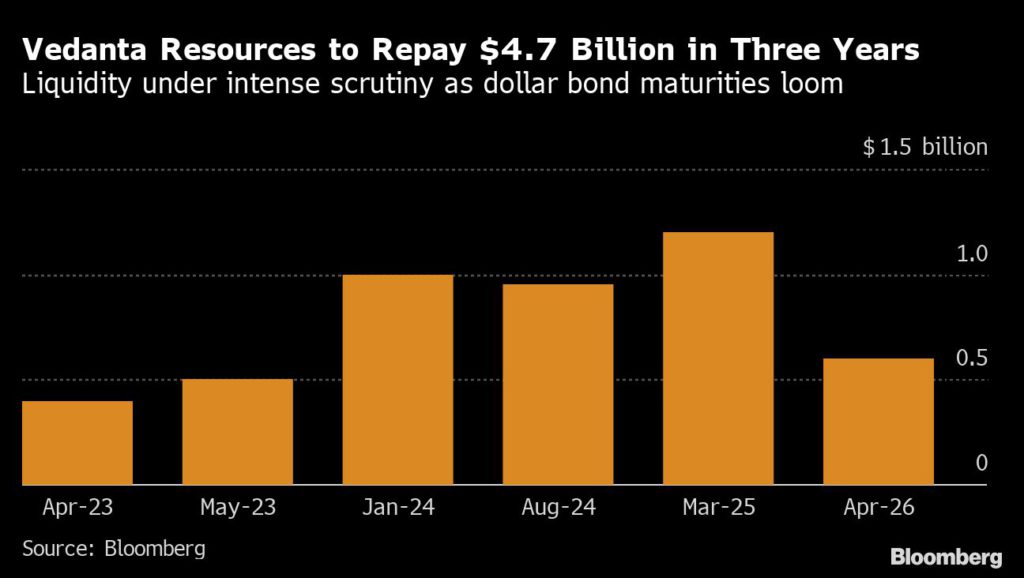

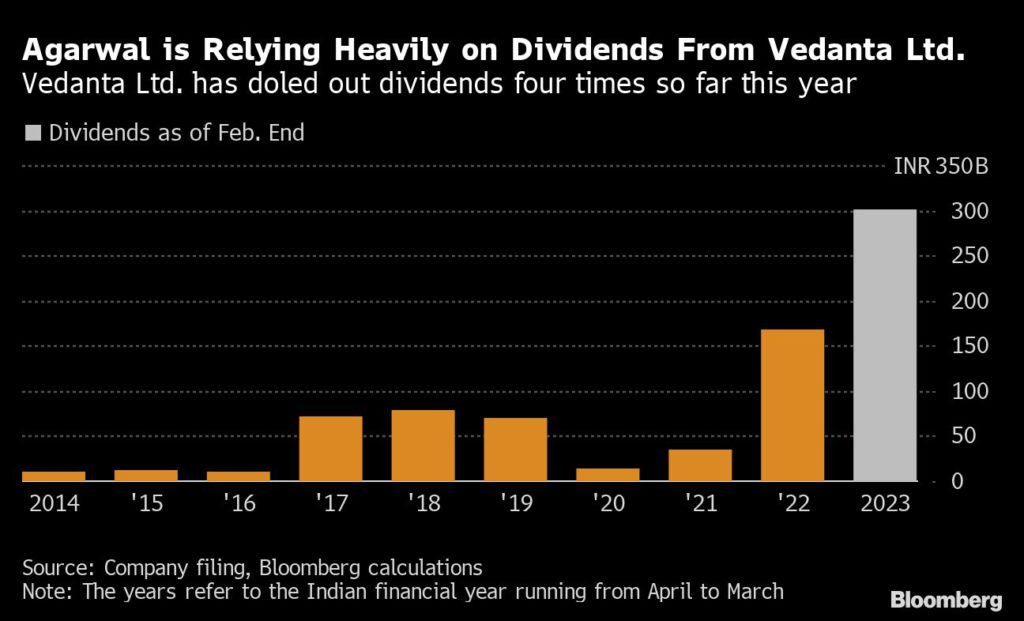

Bien que la pile de dettes de Vedanta soit beaucoup plus petite, les obligations de la société sont notées près de l’échelon le plus bas des notations, augmentant les enjeux pour l’un des plus grands mineurs indiens pour trouver un moyen de sortir de l’abîme. Les investisseurs s’inquiètent de la capacité de Vedanta à puiser des fonds auprès de ses filiales. Les multiples dividendes de l’année écoulée ont épuisé les réserves de liquidités, une évolution troublante dans un contexte de taux d’intérêt mondiaux élevés et de prix des matières premières volatils.

Au mélange d’inconnues s’ajoute l’homme lui-même. Que le style impétueux de négociation d’Agarwal soit un risque ou un avantage dépend de qui vous demandez. Il est souvent décrit comme la version indienne d’un oligarque de type russe : un entrepreneur décousu qui a amassé sa fortune en s’emparant et en ravivant des actifs appartenant à l’État. Une vie somptueuse à l’étranger a suivi, y compris l’achat d’une maison dans le quartier chic de Mayfair à Londres.

« Anil a toujours été un survivant », a déclaré Tom Albanese, qui a été directeur général de Vedanta Resources de 2014 à 2017. « Il est littéralement sorti de la rue ; L’anglais n’est pas sa première langue. Il a toujours senti qu’il avait quelque chose à prouver.

Vedanta Resources et Vedanta Ltd. n’ont pas répondu aux messages sollicitant des commentaires.

La force des relations politiques d’Agarwal pourrait décider de son sort. Une stratégie de base pour rester à flot consiste à décharger environ 3 milliards de dollars d’actifs à Hindustan Zinc Ltd., une filiale de Vedanta qui appartient en partie au gouvernement indien. Les responsables ont menacé de poursuites judiciaires si la transaction se concrétise. New Delhi craint que l’accord sur le zinc d’Agarwal n’ait un impact sur les valorisations du propre plan du gouvernement visant à vendre sa participation pour renforcer les finances publiques.

« Un moyen facile de lever des fonds a échoué », a déclaré Sunny Jiang, gestionnaire de fonds chez Haitong International Asset Management Ltd. « Il semble que cette fois, la société ait mal évalué l’attitude du gouvernement. »

La façon dont Agarwal gère ce moment pourrait se répercuter sur son portefeuille. Alors que le Premier ministre Narendra Modi tente d’attirer des entreprises de pays comme la Chine, l’industriel a levé la main pour étendre la capacité de fabrication de l’Inde. Sa société holding Volcan Investments Ltd. s’est récemment associée à Hon Hai Precision Industry Co. de Taiwan pour construire une usine de semi-conducteurs de 19 milliards de dollars.

Lors d’un événement médiatique ce mois-ci à New Delhi, Agarwal a insisté sur le fait que Vedanta est bien placé pour régler sa dette. Il a déclaré que les efforts pour le démolir sont enracinés dans la jalousie face à la montée de l’Inde en tant que puissance mondiale.

« Je n’ai fait défaut à personne », a-t-il déclaré sur scène. « Tant qu’il n’y a pas de problème de gouvernance, on peut continuer à grandir. »

Construire un géant

Agarwal est originaire d’humbles racines. Élevé dans l’État indien du Bihar, il a repris l’entreprise de fabrication de conducteurs en aluminium de son père dans les années 1970, puis s’est aventuré dans le négoce de ferraille.

Vedanta a été forgée par une série d’acquisitions agressives. En 2001, Agarwal a demandé une participation majoritaire dans la société gouvernementale Bharat Aluminium Co. Son offre de 5,5 milliards de roupies était si importante à l’époque que beaucoup ont mis en doute la capacité de l’entreprise à financer l’achat.

Mais les prouesses en relations publiques d’Agarwal l’ont aidé à orienter le récit. Il a fait étalage de l’acquisition de la plus grande entreprise indienne lors d’un blitz médiatique et a sollicité des fonds auprès des banques en lançant un appel d’offres.

« Toutes les banques voulaient nous donner de l’argent », se souvient-il dans une interview aux médias locaux en 2016.

En quelques années, Agarwal a considérablement élargi son empire. Il a acquis Hindustan Zinc en 2002, puis a placé des offres réussies pour les producteurs de minerai de fer Sesa Goa Ltd. et Cairn India, bien qu’il n’ait aucune expérience du pétrole et du gaz.

En 2003, Vedanta est devenue la première entreprise indienne à s’inscrire à Londres avant qu’Agarwal ne la privatise 15 ans plus tard. La société est aujourd’hui l’un des plus grands fournisseurs de ressources naturelles au monde, avec des opérations minières en Inde et en Afrique, et des atouts majeurs dans le zinc, le plomb et l’aluminium.

Les partisans d’Agarwal ont déclaré que le milliardaire avait excellé en développant des relations avec les banques et en diversifiant ses activités. Il est parfois décrit comme un « entrepreneur compulsif » qui dirige ses entreprises avec une approche pratique et a peu de tolérance pour l’inefficacité ou la paresse.

« Plus je travaillais avec lui, plus je réalisais à quel point il était intelligent », a déclaré Albanese, l’ancien directeur général de Vedanta Resources. « Il ne donne pas toujours l’impression d’être le gars le plus intelligent de la pièce, mais il l’est. »

Un personnage diviseur

Pourtant, Agarwal a courtisé la controverse, attirant la colère des groupes de défense de l’environnement et des droits de l’homme.

En 2018, Vedanta a été contraint de fermer une fonderie de cuivre lucrative dans le sud de l’Inde après que des escarmouches avec la police ont fait plus d’une douzaine de morts. Les villageois ont déclaré que les opérations avaient causé une pollution extrême, une affirmation que Vedanta a démentie.

Pendant plusieurs années, les communautés tribales se sont affrontées avec Vedanta au sujet de l’exploitation de la bauxite dans l’État d’Odisha. Les manifestations à l’époque ont attiré l’attention du monde entier et se sont propagées à New Delhi et à Londres.

Les acquisitions clés se sont également détériorées. En Afrique, le gouvernement zambien a tenté de liquider Konkola Copper Mines Plc, une filiale de Vedanta. Les responsables ont accusé l’entreprise de payer trop peu d’impôts et de mentir sur les plans d’expansion. Vedanta a nié les actes répréhensibles.

Hindustan Zinc est un élément clé du portefeuille d’Agarwal. En 2017, après que le mineur rival Anglo American Plc ait repoussé un projet de fusion, Agarwal a acquis la plus grande participation dans la société, notamment en prenant des prêts auprès d’une unité de Vedanta. Deux ans plus tard, Agarwal a vendu la participation, laissant l’industrie minière mondiale deviner ses motivations – et si l’acquisition était plus à propos de lui qu’autre chose.

La question de savoir si Agarwal peut guider Vedanta à travers le dernier tumulte reste incertaine. S&P Global Ratings a sonné l’alarme en février sur la capacité de Vedanta à rembourser les échéances futures et Moody’s Investors Service a réduit la dette de la société à un niveau encore plus élevé ce mois-ci.

L’accès aux marchés des capitaux est difficile en raison des taux d’intérêt mondiaux élevés et de la baisse de la valeur des obligations de Vedanta. Trois billets en dollars sur six de la société se négocient en dessous de 70 cents, un niveau généralement considéré comme en difficulté.

Même avec ces défis, Vedanta a déclaré dans un dossier du 28 février qu’il était « pleinement confiant » de respecter les échéances à venir pour le trimestre se terminant en juin. La société a tenté de calmer les investisseurs après la chute du cours de l’action de son entité indienne – qui a coïncidé avec l’avertissement du gouvernement concernant l’accord avec Hindustan Zinc.

Parmi les options envisagées pour lever des fonds, il y a la cession d’une participation de moins de 5% dans Vedanta Ltd., selon des personnes familières avec les développements, qui ont demandé à ne pas être identifiées car les informations sont privées. Une vente de participation ne sera envisagée que si d’autres options de collecte de fonds échouent, ont déclaré les gens.

Agarwal compte de plus en plus sur les dividendes de Vedanta Ltd. et d’Hindustan Zinc pour réduire la dette de sa holding, qui s’élève à environ 7,7 milliards de dollars. L’unité indienne a versé quatre dividendes au cours de l’exercice en cours se terminant en mars, avec des décaissements totaux d’environ 301 milliards de roupies (3,6 milliards de dollars). Un cinquième dividende sans précédent est prévu pour mardi.

Lakshmanan R, analyste principal du crédit chez CreditSights, s’est dit confiant qu’Agarwal vivra pour voir un autre jour.

Agarwal a déjà été sur le point de faire défaut, a-t-il dit, « mais il s’en est toujours sorti indemne ».

(Par Swansy Afonso, Divya Patil et Clara Ferreira Marques, avec l’aide de Ruchi Bhatia)

Source : mining.com