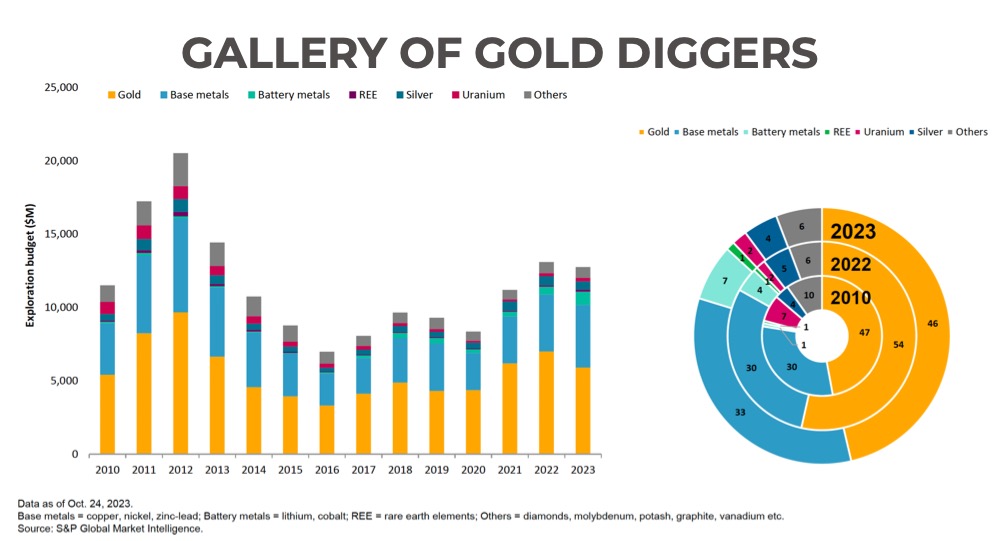

Une nouvelle étude montre une baisse de 1,1 milliard de dollars des budgets d’exploration de l’or cette année alors que les petites sociétés peinent à lever des capitaux, mais le métal précieux représente toujours 46 % du total.

Il s’agit d’une baisse par rapport aux 54 % de 2022, dans un contexte d’augmentation des dépenses en lithium, nickel et autres métaux destinés aux batteries, d’une augmentation des dépenses en uranium et en terres rares et d’une légère hausse pour le cuivre.

Mais le rôle dominant que joue l’or dans l’exploration – et donc l’avenir de l’industrie – reste clair du fait que l’argent combiné affluant vers les métaux de transition énergétiques verts (ou les matières premières confrontées à l’avenir comme certaines majors aiment les appeler) n’a pas été suffisant pour compenser le déclin de l’or. or.

Les budgets d’exploration de l’or, comme la plupart des matières premières extraites, ont culminé en 2012, lorsque le métal précieux représentait près de la moitié des plus de 20 milliards de dollars dépensés.

Les petites sociétés aurifères représentent 38 % de l’allocation à l’exploration cette année et la réduction des dépenses du secteur est responsable de l’essentiel de la réduction globale des budgets.

Cela suit également la tendance de plusieurs années dans le secteur de l’or identifiée par S&P Global, où l’exploration s’est déplacée vers les sites miniers et s’est éloignée de l’exploration de base.

Première région d’exploration aurifère, en grande partie grâce à son secteur junior dynamique, le Canada a vu ses budgets baisser d’environ 400 millions de dollars. Ce n’est que dans la région Asie-Pacifique que les ressources allouées ont augmenté par rapport à 2022, mais pas de beaucoup et à partir d’une base faible.

Ictère junior

Le recul parmi les explorateurs d’or représente une baisse significative par rapport à l’année dernière, lorsque le secteur a dépensé plus que les majors à la recherche du métal précieux.

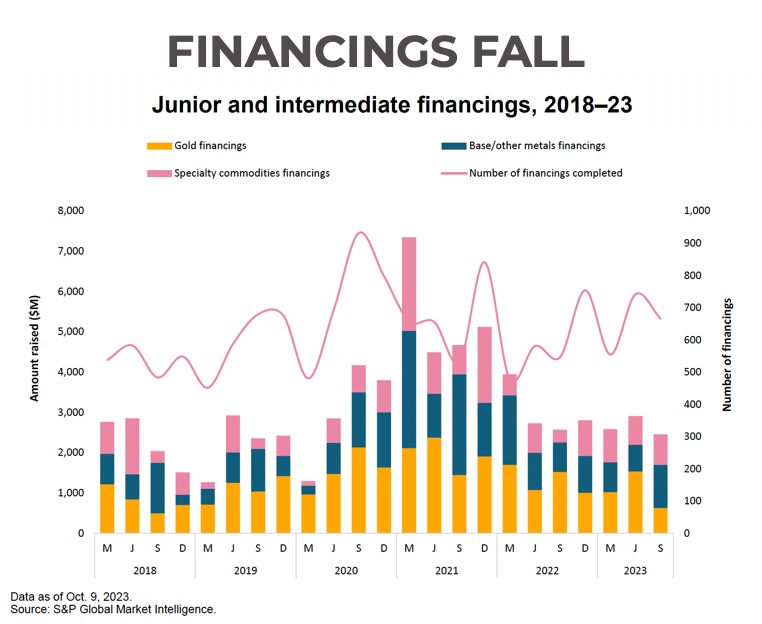

Cela témoigne de la difficulté qu’ont éprouvées les petites sociétés d’exploration au cours de la dernière année à exploiter les marchés pour obtenir de nouveaux financements.

Sur une base trimestrielle, le financement de l’or pour les petites et moyennes sociétés minières était le plus bas au troisième trimestre depuis le trimestre de septembre 2018.

Le financement global, hors majors, à 8 milliards de dollars depuis le début de l’année, était le plus bas depuis 2019 et moins de la moitié a été levé au cours de la même période l’année dernière.

Comme pour les budgets d’exploration, la baisse globale des financements s’est produite malgré le fait que les sociétés minières impliquées dans les matières premières spécialisées ont réussi à lever 46 % de plus au cours de l’année à fin septembre qu’à la même période de l’année dernière.

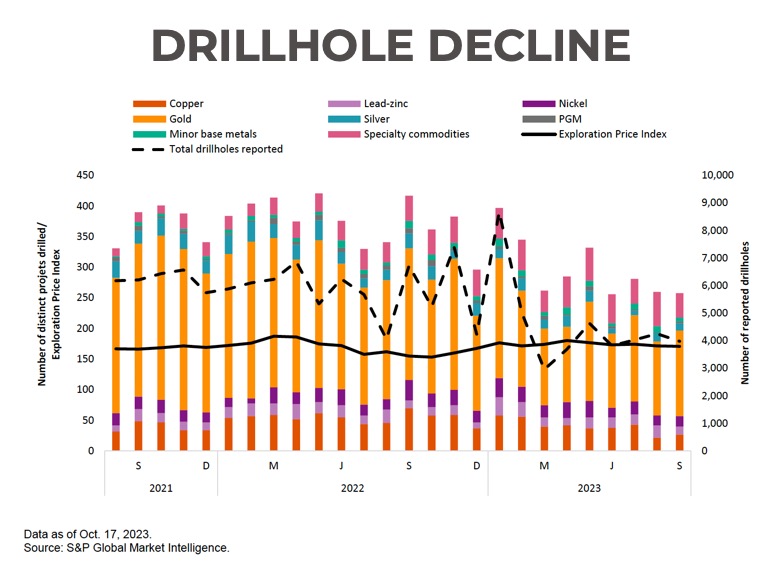

Au total, les 41 086 trous forés dans le monde entre janvier et mi-octobre 2023 à la recherche de métaux et minéraux non ferreux représentent une baisse de 23 % par rapport à l’année dernière.

Les forages aurifères sont en baisse de 36 % sur la même période. Avec le prix de l’or revenu au niveau de 2 000 $ et la demande géopolitique sûre et la faiblesse des métaux de base et des batteries, il n’est pas inconcevable que la part de l’or dans les budgets d’exploration dépasse bientôt 50 %.

Métaux de base

Les budgets consacrés aux métaux de base ont augmenté pour atteindre 33 % du total, en raison d’une augmentation de 327 millions de dollars des dépenses consacrées au cuivre, le métal au centre de la transition énergétique, et d’une augmentation significative de 117 millions de dollars des dépenses consacrées à la recherche ou à l’expansion des gisements de nickel.

La majeure partie des fonds d’exploration du nickel est dirigée vers le Canada, où les budgets pour l’alliage d’acier inoxydable et le métal pour batteries approchent désormais les 300 millions de dollars.

« Il faudrait remonter à 2006/2007 pour trouver une année au cours de laquelle les métaux communs ont attiré plus d’argent pour l’exploration que l’or », explique Kevin Murphy, directeur de recherche sur les métaux et les mines chez S&P Global Commodity Insights.

Le cuivre représente en 2023 moins d’un quart des dépenses d’exploration minière malgré un gain à deux chiffres par rapport à 2022 à 3,12 milliards de dollars, principalement par les grandes sociétés minières et non par les petites sociétés.

Murphy affirme que l’exploration du cuivre est à la traîne par rapport aux autres métaux en ce qui concerne le déplacement de l’exploration vers les sites miniers, mais cette année, malgré l’augmentation des budgets, l’exploration de base pour le cuivre a globalement diminué par rapport à 2022.

Les budgets d’exploration du nickel sont également consacrés aux sites miniers, plus de la moitié des 732 millions de dollars budgétisés cette année étant destinés à reconstituer les réserves et à prolonger la durée de vie des mines. Les majors réalisent 54 % de l’exploration mondiale du nickel, une part en hausse.

Le lithium est le nouvel vieil or

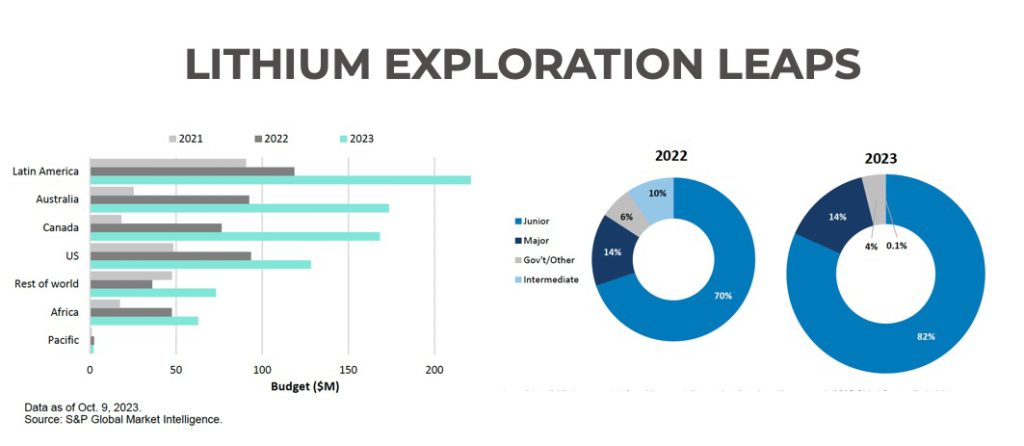

Les budgets d’exploration du lithium ont presque doublé cette année après avoir fait de même en 2022. Au total, 830 millions de dollars ont été alloués à la recherche et à l’expansion des ressources en lithium en 2023, le troisième produit non ferreux le plus exploré.

« Le lithium est un nouveau produit d’exploration et de développement, et cela se reflète de bien des manières différentes », explique Murphy.

Le secteur est actuellement entièrement dominé par les juniors avec 82% des travaux d’exploration réalisés par des sociétés plus petites. « Chaque fois qu’un produit suscite beaucoup d’intérêt, les petites sociétés ont tendance à emboîter le pas. »

Le caractère sous-développé de l’industrie minière du lithium apparaît également dans les étapes de développement, l’exploration de base et avancée et la faisabilité constituant la grande majorité des travaux sur le terrain en cours.

Une part non négligeable de l’exploration du lithium est réalisée par les gouvernements, ce qui représente, à hauteur de 4 %, plus de 30 millions de dollars provenant des coffres publics.

Des augmentations budgétaires importantes ont été observées partout dans le monde, notamment en Amérique latine et en particulier en Argentine, qui abrite les plus grandes ressources non exploitées de métal pour batteries.

L’Australie produit actuellement la moitié du lithium mondial et constitue la deuxième région la plus financée pour l’exploration, suivie par le Canada, où les budgets ont doublé d’année en année pour dépasser 160 millions de dollars.

L’exploration aux États-Unis a également considérablement augmenté – le pays abrite la deuxième plus grande ressource non exploitée de lithium au monde.

Murphy s’attend à ce que les budgets consacrés au lithium augmentent « même s’il est difficile de dire dans quelle mesure, simplement parce qu’une grande partie de cette somme est consacrée aux travaux de phase finale et de faisabilité » :

« Et bien sûr, une fois qu’une étude de faisabilité est terminée, cela représente une dépense très importante qui disparaît. Il est possible que nous assistions à une légère baisse du lithium dans les années à venir.

La baisse précipitée et incessante des prix du métal, qui se situent désormais autour de 20 000 dollars la tonne, après un pic au nord de 80 000 dollars en novembre de l’année dernière, a également un impact sur le financement futur de l’exploration du lithium.

Recrudescence de l’uranium et montée en puissance des ETR

S&P Global suit désormais 121 projets actifs regroupés sous ce qu’il appelle des matières premières spécialisées et comprennent le lithium, le cobalt, le graphite, les terres rares, l’uranium et d’autres, soit une multiplication par six par rapport à il y a deux ans.

L’exploration des métaux du groupe du platine et des diamants connaît une tendance à la baisse depuis environ deux décennies, selon la société de recherche, et jusqu’à récemment, cela était également vrai pour l’uranium.

Cependant, un rebond des prix au comptant du combustible nucléaire – qui se négocient désormais à leur plus haut niveau depuis plus d’une décennie après avoir grimpé à 70 dollars la livre le mois dernier – a entraîné une augmentation de plus de 35 millions de dollars des budgets d’exploration en 2023.

Il y a une prise de conscience croissante, même parmi les groupes environnementaux, que l’abandon des combustibles fossiles est un fardeau trop lourd pour les seules énergies éolienne et solaire, peu fiables.

Les terres rares, qui devraient également jouer un rôle important dans la transition énergétique verte en raison de leur utilisation intensive dans les moteurs électriques et les éoliennes, ont reçu une augmentation massive du financement de l’exploration en 2023 compte tenu de la taille globale de l’industrie – un peu moins de 50 millions de dollars de plus que l’année dernière. année.

Source : mining.com