S’il est cultivé, foré ou déterré, il y a de fortes chances qu’il n’y en ait pas assez en Chine.

Une inspection gouvernementale le mois dernier, qui a fermé certains producteurs d’un centre minier de lithium dans l’est de la Chine, est un signal clair que Pékin tourne son attention vers une meilleure mobilisation de ses ressources nationales de minerai, dans un contexte de prix records et de pénurie d’approvisionnement à travers le globe.

Selon les médias locaux, les producteurs de lithium de la ville de Yichun, dans la province du Jiangxi, ont été ciblés pour des infractions environnementales et une exploitation minière sans licence, menaçant environ un dixième de la production mondiale. L’extraction de la lépidolite, une roche contenant du lithium souvent négligée comme étant de qualité inférieure, était particulièrement préoccupante. La répression pourrait signaler que même la lépidolite est en train de devenir une ressource clé que les responsables tiennent à préserver.

“En raison de la croissance gigantesque des prix du lithium au cours des deux dernières années, il y a eu un intérêt accru pour la capture et l’exploration des ressources de lithium sur les côtes nationales”, a déclaré Leah Chen, analyste chez S&P Global Commodity Insights.

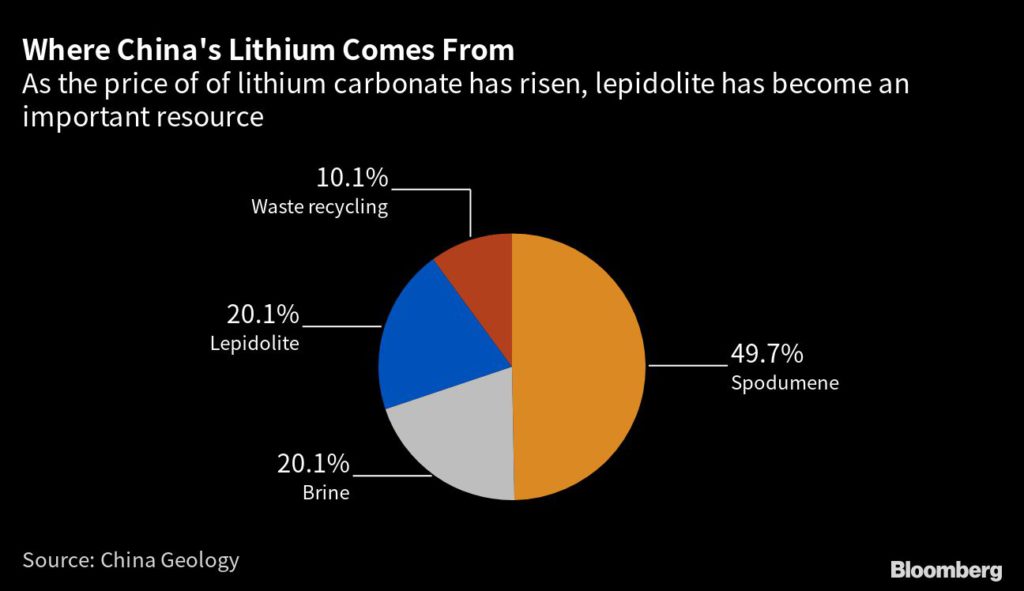

Comme de nombreux autres métaux, la Chine est au cœur de la chaîne d’approvisionnement, abritant plus de la moitié de la capacité de raffinage mondiale mais dépendant des importations pour environ les deux tiers de la matière première. Selon le US Geological Survey, il représente 8% des réserves mondiales, qui sont principalement détenues dans une roche ignée appelée spodumène. Les lacs d’eau salée sont une autre source clé.

Les prix du lithium ont atteint un niveau record l’année dernière, la demande croissante de véhicules électriques ayant dépassé la production. Malgré une baisse de plus de 40 % par rapport à son pic de novembre, le carbonate de lithium, une version raffinée du métal, est toujours huit fois plus cher en Chine qu’il ne l’était en 2020.

Histoire connexe: “Lithium OPEP” en Amérique du Sud pourrait faire fuir les investissements, déclare le PDG de Sigma Lithium

C’est le genre de circonstances qui incite souvent les mineurs à contourner les réglementations à la recherche de grosses récompenses. Cela peut épuiser les réserves trop rapidement, mettre l’environnement en danger et pourrait finalement se retourner contre les acheteurs de l’industrie automobile s’ils enfreignent les règles ESG de plus en plus strictes adoptées par les investisseurs.

Exploitation minière sale

Certaines entreprises chinoises avaient déjà été arrêtées par le gouvernement pour des infractions, notamment des incidents de pollution, avant l’inspection de février de Yichun. Un autre problème est celui de la haute teneur, où les mineurs extraient d’abord le meilleur matériau sans se soucier de la manière de conserver un gisement.

“La teneur élevée est toujours une préoccupation dans ces mines marginales non réglementées qui conduiront malheureusement à un épuisement plus rapide de la réserve”, a déclaré Martin Jackson, responsable des matières premières pour batteries chez CRU Group.

Pour la lépidolite, qui représentait environ un cinquième de la production de lithium de la Chine en 2021, selon la revue China Geology, il y a des coûts supplémentaires résultant de son faible rendement qui entrent directement en conflit avec les références du lithium en matière de respect du climat. Les roches de lépidolite de Yichun contiennent moins de 1 % de lithium, selon le journal, ce qui rend généralement l’extraction plus énergivore et plus coûteuse.

La lépidolite est “un peu opaque pour la plupart d’entre nous, mais ce que nous voyons, en général, c’est une production à coût très élevé”, a déclaré Paul Graves, PDG du producteur américain Livent Corp., lors d’une conférence de BMO Capital Markets à Février.

« Je n’aime pas le mot sale, dit-il. «Je ne peux pas penser à un meilleur. Un processus difficile à faire de manière écologique.

Pour chaque tonne d’équivalent carbonate de lithium traitée à partir de lépidolite, 200 tonnes de déchets sont produites, selon Benchmark Mineral Intelligence. Tout cela doit être traité et éliminé, a déclaré Tom Drabble, analyste ESG du cabinet de conseil.

“Certaines entreprises choisissent de vendre les déchets, mais d’autres ont commencé à collecter les déchets dans de grands bassins de résidus”, a-t-il déclaré. “Les bassins de résidus ont des risques associés, s’ils ne sont pas gérés correctement, d’affecter négativement les communautés locales par la pollution de l’eau par lessivage et l’occupation de vastes étendues de terres.”

Certains des plus grands noms chinois des batteries, dont Contemporary Amperex Technology Co. et Gotion High-Tech Co., ont investi dans l’extraction de lépidolite pour sécuriser les approvisionnements. Cela pose la question de savoir s’ils seront éventuellement pénalisés par les investisseurs pour avoir utilisé des matières premières à forte empreinte carbone.

Les contrôles n’ont aucun impact sur CATL et son projet à Yichun progresse comme prévu, a déclaré la société aux investisseurs lors d’un appel jeudi, selon un dossier. CATL opère dans le strict respect des lois et réglementations locales, a-t-il déclaré. Gotion n’a pas immédiatement répondu aux demandes de commentaires.

Bien qu’il soit trop tôt pour évaluer l’impact en aval, la production chinoise qui repose sur la production nationale de lithium “est inférieure au lithium d’origine étrangère et transformé en Chine dans plusieurs domaines ESG clés”, ont déclaré Dennis Ip et Leo Ho, analystes chez Daiwa Capital Markets. dans une réponse par courriel aux questions.

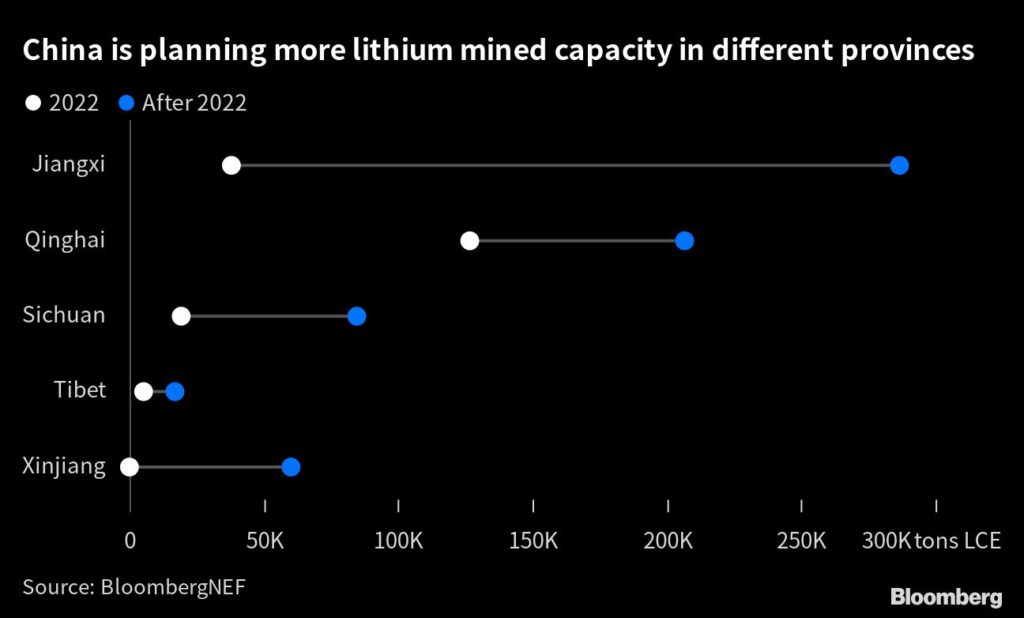

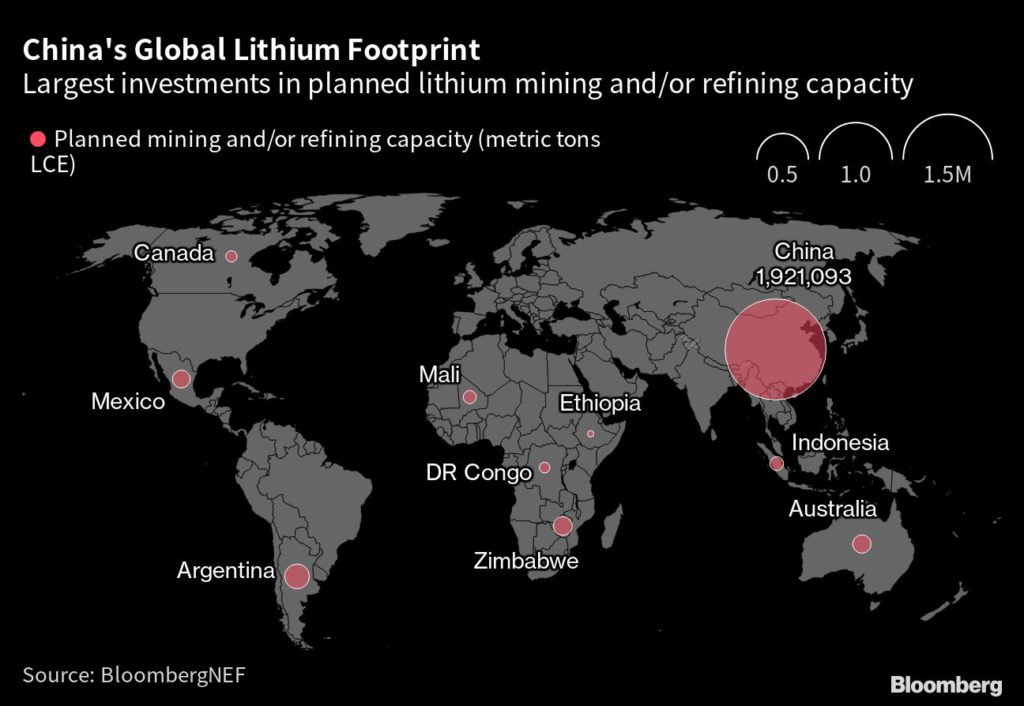

Les ressources chinoises en lithium sont principalement concentrées dans le Jiangxi, le Qinghai, le Sichuan et le Tibet. Il a également commencé à chercher dans le Xinjiang, une région qui fait l’objet d’un examen minutieux de la part des législateurs américains au milieu d’allégations de travail forcé que Pékin a démenties. Les mineurs, les constructeurs automobiles et les fabricants de batteries chinois ont récupéré des ressources plus loin, de l’Argentine au Zimbabwe, augmentant la concurrence mondiale pour une ressource clé.

“Comment utiliser au mieux les réserves de la Chine et comment être plus autonome sont devenus de plus en plus importants, surtout maintenant qu’il y a plus de tensions géologiques, comme entre la Chine et les États-Unis”, a déclaré Matty Zhao, responsable de la recherche Asie-Pacifique sur les matériaux de base. chez Bank of America Corp.

(Par Annie Lee, avec l’aide de Jane Pong, Peng Xu et Martin Ritchie)

Source : mining.com