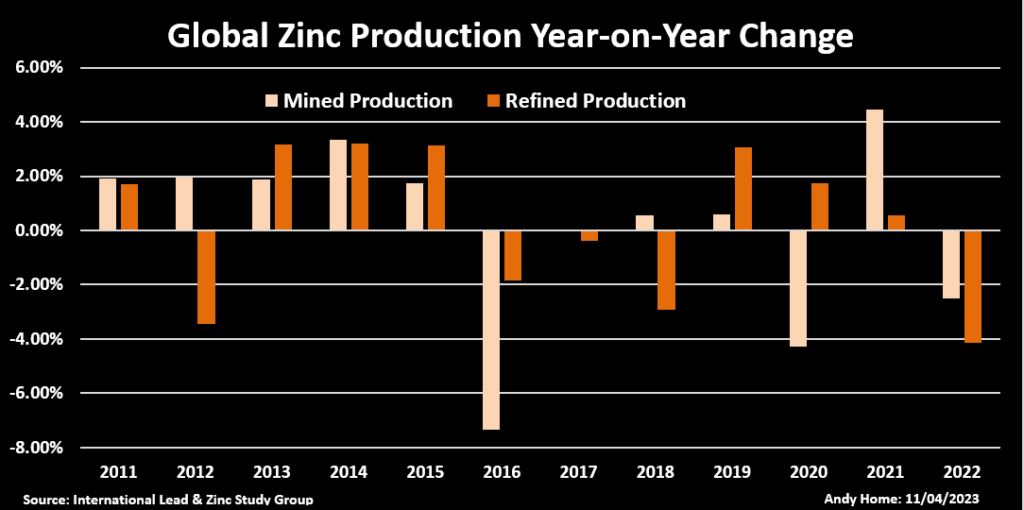

Le marché du zinc a été marqué par les problèmes des fonderies l’année dernière, la production mondiale de métaux raffinés ayant chuté de 4,1 % par rapport à 2021, selon le Groupe d’étude international sur le plomb et le zinc (ILZSG).

Mais le goulot d’étranglement de la fonderie était suffisamment grave pour générer un déficit d’approvisionnement mondial de plus de 300 000 tonnes, selon ILZSG.

Cette année sera-t-elle différente ?

Une forte augmentation des frais annuels de traitement de fonderie de référence devrait inciter à un redressement de la production de métaux. Toutefois, l’ampleur du rebond dépendra également de problèmes structurels, en particulier la disponibilité de l’électricité en Europe et en Chine.

Chaîne d’approvisionnement désynchronisée

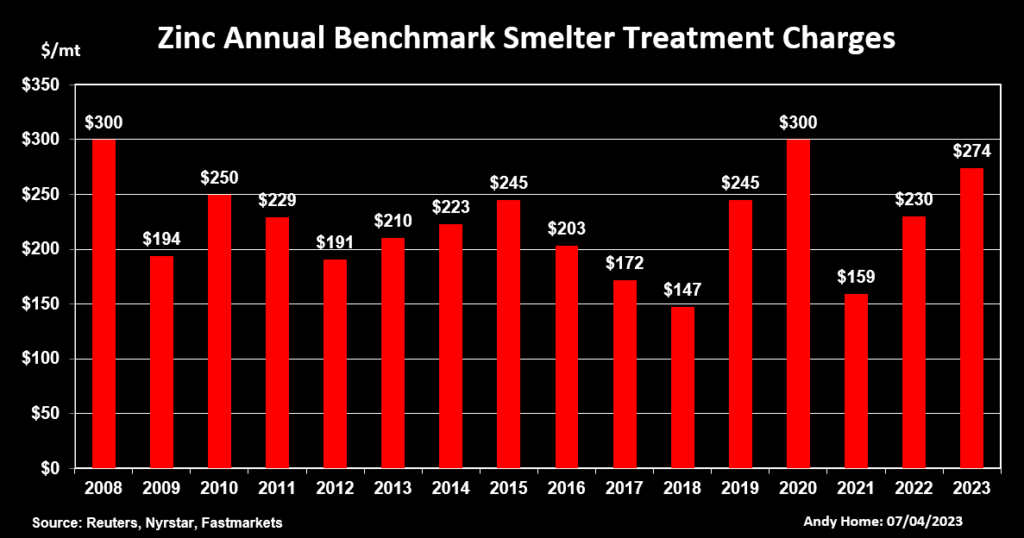

Les frais de traitement de référence de cette année, les frais qu’une fonderie perçoit pour convertir les concentrés extraits en métal, ont été fixés à 274 $ la tonne, contre 230 $ en 2022 et 159 $ en 2021.

L’indice de référence, signalé pour la première fois par Fastmarkets, a été réglé entre Korea Zinc et Teck Resources et comprend une participation au prix supérieure à un prix LME de 3 000 $ la tonne.

Il s’agit de la deuxième référence la plus élevée en une décennie, éclipsée seulement en 2020, lorsqu’elle a été fixée à 299,75 $ la tonne.

Cette année-là, on s’attendait à ce qu’une augmentation tant attendue de l’approvisionnement minier déferle sur le marché, permettant aux fonderies de récolter les fruits d’une surabondance de matières premières.

Les choses ne se sont pas passées ainsi. La production minière mondiale a chuté de 4,3 % en 2020, les blocages de Covid-19 ayant frappé la production dans les principaux pays producteurs tels que le Pérou.

Les fonderies n’ont pratiquement pas été touchées. Le resserrement inattendu qui en a résulté sur le marché des concentrés a vu l’indice de référence diminuer de près de moitié en 2021.

La dynamique de la chaîne d’approvisionnement du zinc s’est depuis inversée.

L’approvisionnement des mines a connu une forte reprise post-Covid et bien qu’il ait de nouveau faibli en 2022, il a encore mieux résisté que les performances des fonderies mondiales.

L’inadéquation entre la production de la mine de zinc et celle de la fonderie a entraîné une constitution de stocks de concentrés sur deux ans et une augmentation des frais de traitement ponctuel sur le marché chinois alors que les mineurs se font concurrence pour trouver un débouché à leur production.

Le bond de la référence annuelle renforce le signal du marché au comptant et devrait, en théorie, inciter les fonderies à augmenter leur production cette année, comblant ou inversant le déficit d’approvisionnement en métal affiné.

Récupération de la fonderie ?

Il y a des signes que l’incitation fonctionne déjà.

Les importations chinoises de concentrés de zinc ont augmenté depuis août de l’année dernière et ont augmenté de 30 % au cours des deux premiers mois de 2023.

La production de zinc raffiné du pays a bondi de 6,6 % au cours des trois premiers mois de cette année après avoir baissé de 1,8 % en 2022, selon le fournisseur de données Shanghai Metal Markets.

En Europe, où la production s’est effondrée l’an dernier en raison des prix élevés de l’énergie, il y a des signes de reprise. La fonderie d’Auby en France est revenue de l’entretien et de la maintenance le mois dernier, selon l’opérateur Nyrstar.

Cependant, la société, contrôlée par Trafigura, a noté qu’elle « continue de gérer la production sur ses sites européens » face à l’incertitude persistante autour de la tarification de l’électricité.

C’est un avertissement que tous les problèmes de fonderie de l’année dernière ne seront pas résolus uniquement par des frais de traitement plus élevés.

L’usine de Nordenham de Glencore en Allemagne reste en état d’entretien et de maintenance, tout comme la principale ligne de production de l’entreprise à l’usine de Portovesme en Italie.

Bien que la flambée des prix de l’électricité de l’année dernière se soit atténuée, les perspectives incertaines pour l’année à venir, en particulier l’hiver prochain, compliquent les aspects économiques de la réouverture des capacités inutilisées.

La capacité de raffinage nord-américaine a pris un coup permanent avec la fermeture l’an dernier de la fonderie de Flin Flon, tandis que l’usine de Valleyfield, exploitée par le Fonds de revenu Noranda, est aux prises avec des problèmes techniques.

Un arrêt de maintenance de six semaines à la fin de l’année dernière a stabilisé les opérations, a déclaré la société, mais « ne résoudra pas complètement les problèmes opérationnels sous-jacents ». Cela pourrait nécessiter un arrêt plus prolongé, mais le calendrier ne sera pas avant 2024, car les options sont évaluées.

Même en Chine, il convient de rappeler qu’une partie de la baisse de production de l’année dernière n’avait rien à voir avec les incitations du marché, mais plutôt avec la disponibilité de l’électricité. La sécheresse dans les provinces riches en hydroélectricité du Yunnan et du Sichuan a entraîné des temps d’arrêt obligatoires pour de nombreux gros consommateurs d’électricité, y compris les fonderies de zinc.

Récit d’ours (encore)

L’augmentation de la charge de traitement de référence, combinée à des primes toujours élevées pour le zinc affiné sur le marché physique, devrait générer une augmentation de la production de métaux cette année.

C’est pourquoi les analystes sont généralement optimistes quant aux perspectives du zinc. Le sondage d’analystes de Reuters au début de l’année a révélé une attente médiane de baisse des prix en 2023 et 2024, l’excédent de la mine étant converti en excédent de métal au cours des prochains mois.

C’est bien sûr ce à quoi tout le monde s’attendait en 2020, lorsque la référence des frais de traitement a atteint un sommet d’une décennie dans la perspective d’une vague d’approvisionnement minier qui n’est arrivée qu’un an plus tard.

Cette fois-ci, ce sont les performances de la fonderie qui détermineront si le récit baissier autour du zinc s’avère correct.

L’incitation du marché à augmenter la production des fonderies est maintenant confirmée par le point de référence des charges de traitement de cette année. Mais les problèmes structurels, notamment la disponibilité de l’électricité en Europe et en Chine, peuvent encore agir comme un puissant frein.

(Les opinions exprimées ici sont celles de l’auteur, Andy Home, chroniqueur pour Reuters.)

(Édité par Jane Merriman)

Source : mining.com