Les prix de l’or sont sur le point d’établir un nouveau record, car une confluence des forces du marché a incité les investisseurs à s’investir dans le métal précieux au cours des derniers mois.

À partir de là, nous pouvons voir que l’inflation américaine montre des signes de ralentissement, et pourtant, l’or continue de gagner beaucoup de terrain. Cela défierait la perception courante selon laquelle l’or est une couverture contre l’inflation. En fait, la relation entre l’inflation et le métal de couleur jaune n’a pas été aussi simple qu’on pourrait le penser.

Or contre inflation

Contrairement à la croyance populaire, il peut être exagéré d’appeler l’or la « couverture parfaite contre l’inflation ».

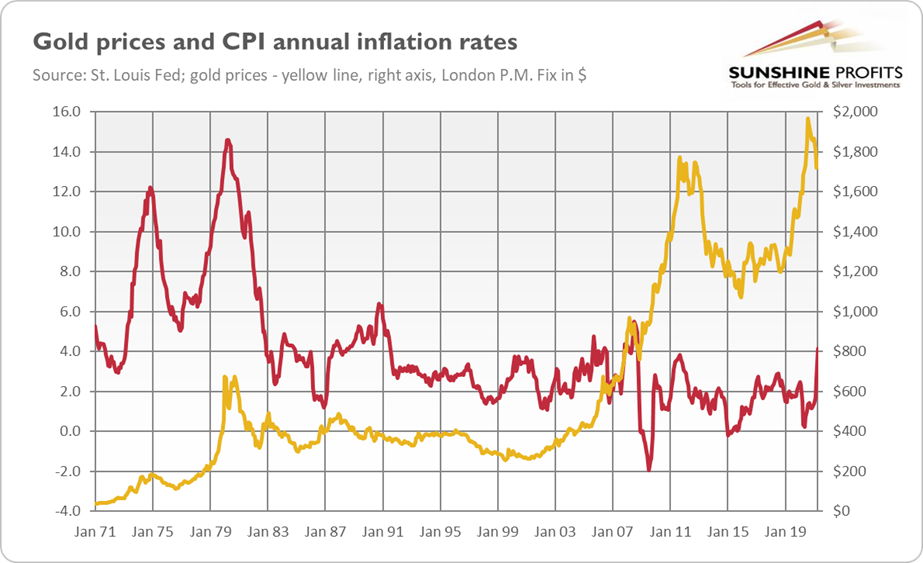

L’analyse des données historiques suggère que le coefficient de corrélation entre l’IPC et le prix de l’or est en fait très proche de zéro sur le long terme. Ce n’est que pendant certaines périodes (c’est-à-dire la stagflation des années 1970) que les deux valeurs ont eu une corrélation positive, mais dans l’ensemble, il n’y a pas de modèle discernant pour établir un lien à long terme.

Selon Amy Arnott, stratège de portefeuille chez Morningstar, la corrélation de l’or à l’inflation a été relativement faible – 0,16 – au cours du dernier demi-siècle. « L’or n’est vraiment pas une couverture parfaite », a déclaré Arnott, qui a analysé les rendements de diverses classes d’actifs pendant les périodes d’inflation supérieure à la moyenne.

« Si vous regardez à très long terme, l’or devrait conserver sa valeur face à l’inflation. Mais sur une période plus courte, cela peut ou non être une bonne couverture », a conclu Arnott.

Par conséquent, le rôle de l’or en tant que couverture efficace contre l’inflation est davantage une simplification excessive qui s’est manifestée dans la notoriété publique au fil des ans.

Donc, si ce n’est vraiment pas le niveau des prix, alors à quoi d’autre la valeur de l’or peut-elle être liée ? Un indicateur économique qui pourrait mieux expliquer le comportement de l’or pendant les périodes inflationnistes — et également lié à l’inflation elle-même — est le taux d’intérêt réel .

Or vs taux d’intérêt réels

Comme nous le savons, les taux d’intérêt n’ont cessé d’augmenter depuis le premier trimestre de 2022. Fin mars 2023, la Réserve fédérale américaine avait déjà annoncé sa neuvième hausse consécutive des taux, portant le taux de base au plus haut depuis 2007.

Le resserrement monétaire de la Fed consiste à rendre les taux d’intérêt aussi élevés que possible en augmentant le taux d’escompte (ce qu’elle facture aux banques) et le taux des fonds fédéraux (ce que les banques commerciales facturent entre elles).

Selon la théorie macroéconomique, un taux plus élevé découragerait les dépenses de consommation et les emprunts, ce qui à son tour ralentit l’activité économique et aide à maîtriser l’inflation.

Dans ce scénario, les placements à revenu fixe deviennent plutôt très attrayants pour le grand public, car des taux d’intérêt plus élevés signifient des rendements plus élevés pour leur argent. De la même manière, l’or perd beaucoup d’attrait puisqu’il ne rapporte ni intérêt ni dividende.

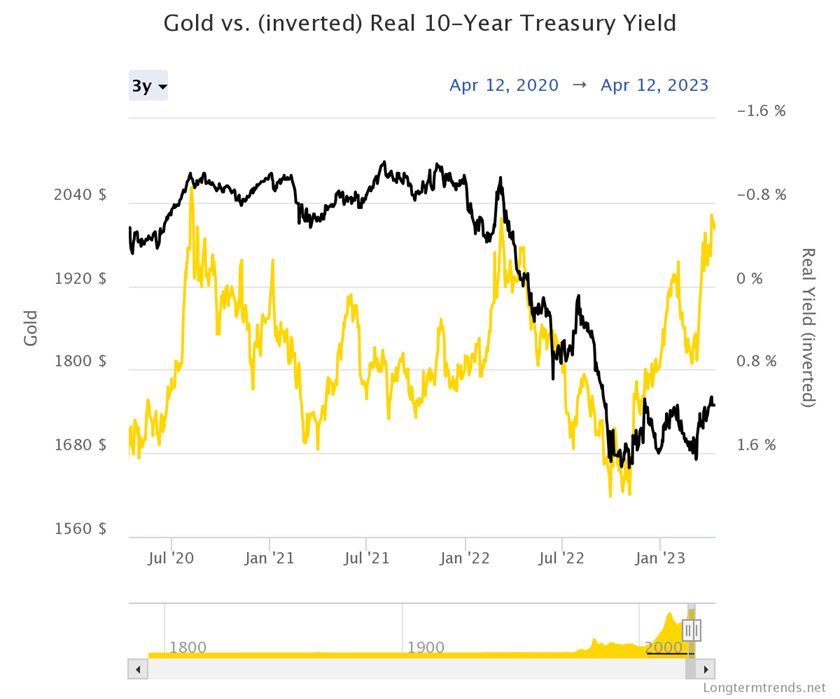

Ainsi, le consensus parmi les analystes de marché et les investisseurs depuis des années est que l’or est négativement corrélé aux taux d’intérêt réels (taux d’intérêt ajustés à l’inflation). Selon la banque d’investissement suisse UBS, une hausse du taux réel, toutes choses égales par ailleurs, « augmente le coût de détention de l’or, et les investisseurs ont tendance à se décharger de leurs positions ».

Une étude publiée dans le Financial Analyst Journal a révélé que la corrélation historique entre les taux d’intérêt réels et le prix de l’or est de -0,82, ce qui décrit à peu près une relation inverse.

Pour digérer pleinement l’interaction entre l’or et les taux réels, nous devons d’abord nous référer à une observation économique centenaire appelée le paradoxe de Gibson , qui postule qu’il existe une corrélation positive entre les niveaux de prix et les taux d’intérêt. La raison pour laquelle cela a été qualifié de «paradoxe» était que la relation ne pouvait pas être expliquée par les théories économiques existantes.

Le paradoxe de Gibson reste non résolu à ce jour, principalement parce que les conditions de marché à la base de cette observation se sont produites pendant l’ère du Gold Standard. Sous un étalon-or, le niveau général des prix est l’inverse du prix réel de l’or. L’or étant un actif durable, son prix relatif est systématiquement affecté par les fluctuations de la productivité réelle du capital, qui déterminent également les taux d’intérêt réels.

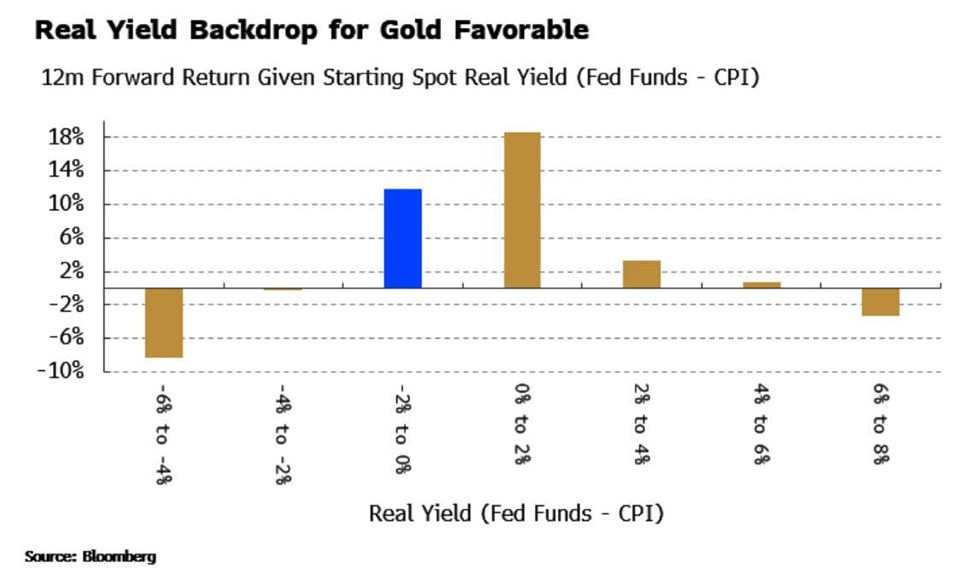

Désormais, la règle de Gibson a été établie pour les investisseurs en or, qui, selon le stratège de Bloomberg Markets , Simon White, stipule que pour chaque point de pourcentage où le taux réel des fonds fédéraux était inférieur à 2 %, l’or devrait augmenter de 8 % tout au long de l’année.

Sur cette base, les perspectives pour l’or devraient être positives. Prenez les États-Unis par exemple, à un taux d’intérêt réel de -1 % actuellement, l’or devrait être en hausse de 24 % ; jusqu’à présent en 2023, il a enregistré un gain de 10%.

Déviations à court terme

Et pourtant, la règle de Gibson n’explique pas entièrement pourquoi la valeur de l’or est restée forte dans cet environnement de taux élevés. En fait, les fonds adossés à l’or ont renoué avec des entrées nettes pour la première fois en 10 mois, malgré l’attrait des investissements à rendement plus élevé sur le marché.

Encore une fois, cela semble plutôt contre-intuitif et défie la logique générale d’investissement et les preuves historiques.

Selon ceux d’UBS, si les analyses précédentes ont montré que le niveau du taux réel est important, la tendance et le rythme de l’ajustement le sont encore plus. La banque estime que les investisseurs ont récemment mis davantage l’accent sur la couverture des risques géopolitiques (c’est-à-dire la Russie et l’Ukraine), les craintes d’inflation et les incertitudes plus larges du marché, au lieu de se concentrer uniquement sur les rendements des actifs.

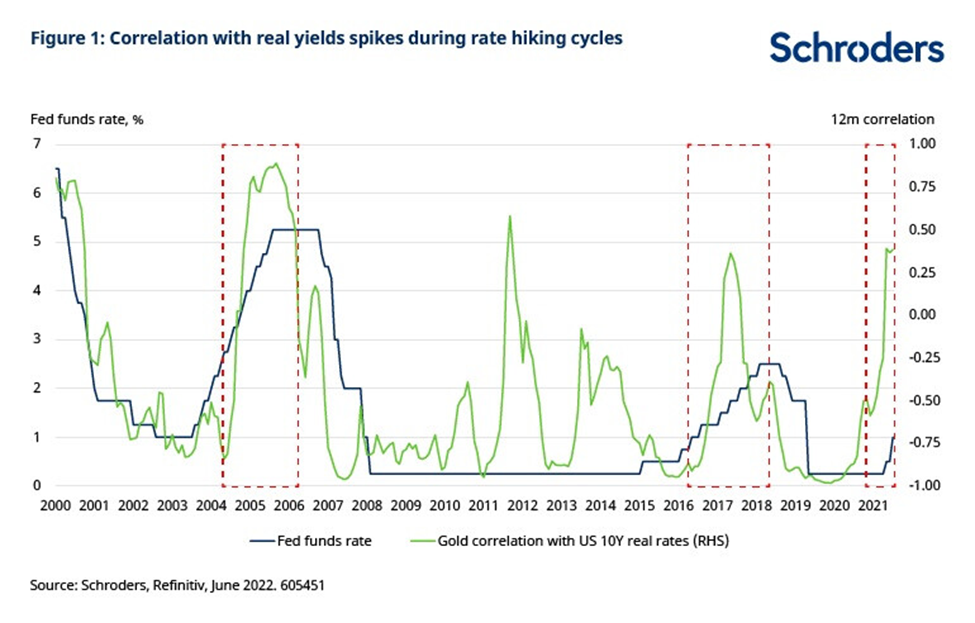

Ben Popatlal, stratège multi-actifs chez Schroders, a reconnu qu’il est possible que le prix de l’or augmente avec les rendements réels, contredisant la conclusion de l’étude de septembre 2022 de la société qui décrivait l’or comme étant au milieu d’un « bras de fer ». » entre les taux d’intérêt et l’inflation.

« En regardant cette période récente ainsi que les données historiques dans le graphique ci-dessous, nous pouvons voir que pendant les cycles de hausse des taux, la corrélation entre l’or et les rendements réels a tendance à passer de négative à positive », a-t-il déclaré.

Expliquant cette relation positive inhabituelle, le stratège de Schroders a souligné une analyse précédente sur l’effet des hausses de taux sur les actifs à risque tels que les actions, qui a révélé que :

En général, les actifs à risque, lorsqu’ils sont tirés par une liquidité abondante plutôt que par une forte croissance, sont susceptibles d’avoir une relation négative avec les rendements réels. Et quand/si la liquidité est retirée un jour, comme lorsque les banques centrales commencent à relever les taux et que les rendements réels augmentent à nouveau, l’or ne serait pas une protection particulièrement efficace contre une vente massive des marchés boursiers.

« Eh bien, maintenant que le retrait des liquidités a commencé, les actions ont donc enregistré des pertes cette année. Compte tenu de notre affirmation générale de tir à la corde, nous aurions pu nous attendre à ce que l’or se vende plus qu’il ne l’a fait cette année jusqu’à présent. Mais notre analyse explique pourquoi la performance de l’or a été relativement inintéressante, ne bénéficiant ni des flux d’argent cherchant une couverture contre l’inflation, ni perdant de l’impact de la hausse des taux », a-t-il noté.

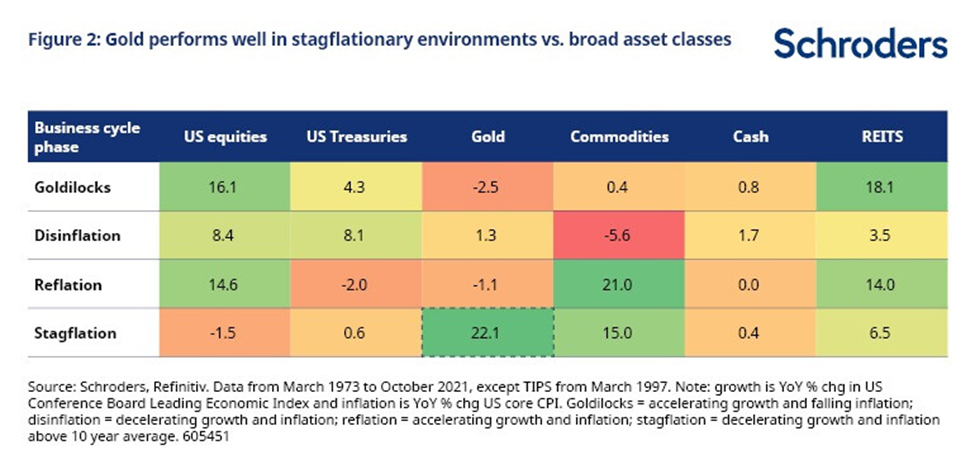

Pour l’avenir, Popatlal affirme que les marchés se concentrent de plus en plus sur la perspective d’une croissance stagnante et d’une inflation plus élevée – également connue sous le nom de stagflation. Dans un tel environnement, les actifs à risque ont tendance à sous-performer, et l’or devrait donc être relativement attractif pour les investisseurs. « La plupart des classes d’actifs font des pertes, donc les investisseurs recherchent le meilleur d’un mauvais groupe », a-t-il expliqué.

Comme le montre le graphique ci-dessus, l’or résiste en effet assez bien dans ce contexte. Bien qu’il n’y ait pas eu beaucoup de périodes de stagflation d’après les données historiques, il y a eu de nombreux ralentissements économiques au cours desquels l’or a eu une corrélation positive avec les rendements réels.

« Il est encourageant que l’or soit à nouveau libéré des actions des banques centrales. Avec des cycles de hausse des taux menant souvent à la récession, l’or commence à performer en anticipant les baisses de taux à venir et les conditions financières plus souples que l’environnement de récession nécessite », a conclu Popatlal.

Conclusion

Même si nous aimons attribuer certaines règles aux hauts et aux bas de l’or, le fait est qu’il y a beaucoup de dynamiques en jeu pour faire des généralisations ; tout dépend du contexte.

Néanmoins, ce que la performance de l’or cette année nous dit, c’est que le métal précieux profitera des deux côtés au milieu du « bras de fer » entre l’inflation et les taux réels. D’une part, il servirait de couverture contre la hausse des niveaux de prix ; d’autre part, une hausse des taux rapprocherait l’économie d’une récession, soutenant l’attrait de l’or comme valeur refuge.

Richard (Rick) Mills

Source : mining.com